США это крупнейшая экономика в мире, вложения в которую обогатили многих людей. Неудивительно, что именно здесь на местных биржах обращается наибольшее число акций различных компаний. Ориентироваться в общем тренде помогают фондовые индексы США, сгруппированные по различным признакам и создававшиеся на протяжении более 100 лет. Это статья даст основную информацию по главным американским индексам.

Содержание:

- Dow Jones Composite Average (DJA)

- Wilshire 5000 (W5000)

- Russell 1000 (RUI)

- Russell 2000 (RUT)

- Russell 3000 (RUA)

- S&P 100 (OEX)

- S&P 400 (MID)

- S&P 500 (SPX)

- S&P 600 (SML)

- NASDAQ Composite (IXIC)

- NASDAQ 100 (NDX)

- S&P 500 Equal Weight Index (SPXEW1)

Dow Jones Composite Average (DJA)

Этот индекс США был создан редактором информационного листка Customer’s Afternoon Letter Чарльзом Доу и его напарником – социологом Эдвардом Джонсом. Индекс Доу-Джонса отслеживает динамику котировок ценных бумаг 65 крупных компаний-лидеров из различных экономических секторов США, например Boeing, McDonalds и др.

Основа торгового инструмента – акции с высокой рыночной капитализацией, большая часть которых зарегистрирована на Нью-Йоркской фондовой бирже (NYSE). Несколько компаний находится в листинге NASDAQ. Появился показатель в 1884, впервые был опубликован 26 мая 1886 года. Композитный индекс состоит из трех других:

1. Dow Jones Industrial Average (DJIA)

Этот американский индекс введён в конце мая 1896 года и состоит из 30 крупнейших компаний США с рыночной капитализацией более 10 млрд. долл. Обычно именно его имеют в виду, говоря про индекс Доу. Первоначально значительная часть компонентов была представлена промышленными предприятиями, но сегодня это уже не так. Можно сказать, что здесь собраны голубые фишки американской экономики.

Для определения котировок индекса используется старинный метод расчёта: среднее арифметическое из цен каждой акции в индексе с делением на коэффициент, который изменяется для учета дробления акций (делитель Доу, на сегодня примерно 0.152). Т.е. чем выше цена акции, тем больше ее доля в индексе. Несмотря на возраст и популярность, DJIA подлежит критике из-за низкой диверсификации (30 эмитентов мало для отражения всей экономики США, на биржах которой можно насчитать более 3000 компаний).

Раз в несколько месяцев индексный провайдер проводит ребалансировку: если компании перестают соответствовать определенным параметрам, то их акции выбывают из индекса и заменяются новыми. На решение оказывают влияние различные факторы, не только капитализация эмитентов. Резкие изменения редки, однако за последние 30 лет состав в показателе изменился на 60%. Средний рост индекса за все время составил около 10% в год.

Интересные факты:

- Десять акций с наибольшей дивидендной доходностью иногда называют “собаками Доу”.

- Акции General Electric, которые находились в индексе с момента его основания почти все время, были исключены из состава лишь в 2018 году.

- Крупнейшая по капитализации компания Apple занимает место в нижней половине индекса, поскольку ее акции относительно дешевы.

2. Dow Jones Transportation Average (DJTA)

Индикатор транспортного сектора американской экономики и одновременно старейший американский индекс: был опубликован 3 июля 1884 года. Индекс представляет собой скользящее среднее цен акций 20 транспортных корпораций, при этом цена каждой акции взвешена с поправкой на дробление акций и другие факторы. Наверное, самым известным компонентом для россиян является сервис доставки FedEx Corporation. Состав изменяется весьма редко, будучи связан с крупными событиями в бизнесе одной из составляющих индекса.

3. Dow Jones Utility Average (DJUA)

В 1929 году ценные бумаги коммунальных предприятий были исключены из промышленного индекса, в результате чего деятельность 15 крупных компаний сектора отразилась в отдельном индексном показателе. Интересно, что в апреле 1965 года индекс DJUA превышал 163 пункта, тогда как в нефтяной кризис (сентябрь 1974) составил менее 58. Т.е. спустя почти 10 лет он упал в 2.8 раза, характеризуя риски отраслевых индексов – даже американских.

Резюме:

- DJ Composite (65) = DJ Industrial (30) + DJ Transportation (20) + DJ Utility (15)

- Современные варианты индексов рассчитываются индексным провайдером S&P Dow Jones Indices LLC (контрольный пакет акций принадлежит S&P Global).

- Несмотря на новшество в виде индексов Dow, в 1899 году доля США на мировом рынке была только 15% (лидером была Великобритания с 25%), тогда как сегодня США принадлежит более 50%.

Wilshire 5000 (W5000)

В 1974 г. компания Wilshire Associates предложила общий рыночный показатель Wilshire 5000, который впервые опубликовал Barron’s 13 января 1975 года. В самый полный национальный индекс США вошли все активно торгующиеся акции на NASDAQ и Нью-Йоркской бирже в количестве около 5000 со штаб-квартирой в США. Хотя по факту это число может сильно колебаться: так, 31 июля 1998 года индекс вырос до максимального количества в 7 562 штук, а на начало 2020 года там было менее 3500 компаний (число компонентов стабильно меньше 5000 с конца 2005 года). Многие именно его считают лучшим индикатором американской экономики.

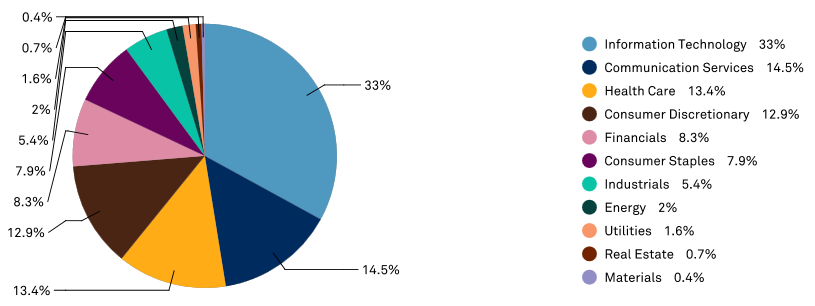

Расчет котировок проводится методикой взвешивания по рыночной капитализации, хотя у нее есть варианты (например, с учетом взвешивания акций в свободном обращении). С апреля 2004 по конец марта 2009 года расчёт и обслуживание инструмента проводились партнёром – Dow Jones & Company. Индекс даже был переименован в Dow Jones Wilshire 5000, после чего сотрудничество было прекращено. Индустриальные компании в 2020 г. занимают лишь около 9% индекса, тогда как на информационные технологии приходится в три раза больше:

Russell 1000 (RUI)

В 1958 году Джордж Рассел, внук основателя, возглавил компанию Frank Russell Company, а через несколько лет фирма опубликовала в печатных изданиях The Wall Street Journal и Business Week собственные индексные показатели крупных корпораций. Индекс Russell 1000 был запущен 1 января 1984 года и поддерживается FTSE Russell, дочерней компанией Лондонской фондовой биржи. Он отражает котировки акций 1000 крупных компаний, покрывающих около 90% общей капитализации фондового рынка США.

Russell 2000 (RUT)

В декабре 1984 года появился еще один инвестиционный индекс США, позволяющий отслеживать динамику 2000 американских компаний малой капитализации (стоимостью от $300 млн. до $2 млрд.) из сегментов здравоохранения, финансовых, потребительских услуг и технологий. Их доля в совокупной стоимости рынка составляет около 10%. Весьма популярен, публикуется с 31 декабря 1986 года. Взвешен по капитализации с учетом долей акций в свободном обращении.

Russell 3000 (RUA)

Тандем двух предыдущих индексов получил название Russell 3000 и охватил 98% стоимости фондового рынка США. Представлен ценными бумагами финансового, потребительского, технологичного и медицинского секторов экономики. Запущен в начале 1984 года и является наиболее близким аналогом Wilshire 5000.

Расчётами индексов Рассела занимается компания Russell Investment Group, применяя методику среднего арифметического, взвешенного по капитализации. Ребалансировка проводится ежегодно, по цене закрытия в последнюю пятницу июня. Из рассмотрения исключаются акции, которые торгуются на внебиржевых системах и имеют цену ниже 1 доллара.

S&P 100 (OEX)

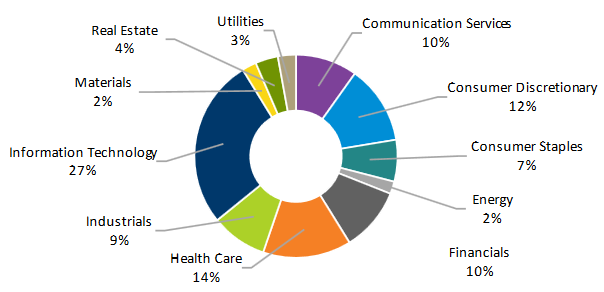

Рейтинговое агентство США из “большой тройки” S&P Global рассчитывает не только индексы Доу-Джонса, приведенные выше. 15 июня 1983 года оно опубликовало еще один американский индекс, в корзину которого вошла 101 акция авторитетных компаний, представленных на биржах NYSE и NASDAQ. Можно сказать, что это расширенный состав “голубых фишек” США. Причем соотношение промышленности к информационным технологиям в индексе еще сильнее сдвинуто в сторону последних, чем в Wilshire 5000:

S&P 400 (MID)

Индекс MidCap 400 отражает динамику публичных компаний промышленного сектора с капитализацией от 85 млн. до 6,8 млрд. долларов. Показатель позволяет инвесторам оценить доходность и риски совокупности акций четырёхсот национальных компаний среднего размера. Расчёт индекса производится характерным для семейства S&P способом. В отличие от индекса выше, здесь промышленный сектор занимает самую высокую позицию (около 18% индекса), тогда как на информационные технологии приходится только 16%. В MidCap 400 также имеется заметная доля компаний, связанных с недвижимостью.

S&P 500 (SPX)

Второй или даже первый по важности индекс Америки, публикуемый с 4 марта 1957 года. Фактически он представляет компромисс между индустриальным индексом Dow (30 компаний) и Wilshire 5000, где их больше 3000. Индексировано или сопоставлено с индексом более 11,2 трлн. долл. США. Международный индекс S&P 500 включает около 500 акций надёжных индустриальных, транспортных, коммунальных и финансовых компаний с высокой ликвидностью, в том числе современных IT-гигантов: Apple, Microsoft, Amazon и Facebook. По секторальному составу индекс близок к S&P 100.

Методы расчёта ценового показателя – взвешивание по рыночной капитализации. Индексная корзина постоянно корректируется: компанию исключают, если она теряет инвестиционную привлекательность. В индекс не могут попасть частные компании и компании с низкой ликвидностью (объём торгов менее 250 000 бумаг за месяц в течение полугода). Именно его представляет наибольшее число инвестиционных фондов.

Интересный факт. В августе 2020 года на ежегодном заседании комитета S&P Dow Jones Indices по ребалансировке показателя, известной во всем мире компании Tesla было отказано во включении в S&P 500. Причина – повышенная волатильность котировок.

S&P 600 (SML)

28 октября 1994 года Standard & Poor’s запустила биржевой индекс компаний малой капитализации SmallCap 600, похожий на индекс Russel 2000. Для включения в индекс акция должна иметь общую рыночную капитализацию в диапазоне от 600 млн. до 2,4 млрд. $ на момент добавления в индекс. По состоянию на 31 января 2020 года средняя рыночная капитализация индекса составляла более 1 млрд. долларов и покрывала примерно три процента от общего фондового рынка США. Как и в MidCap 400, главным является индустриальный сектор с той же долей в 18%.

⭐ Индексы NASDAQ

Первая в мире электронная биржа ценных бумаг компаний нефинансового сектора National Association of Securities Dealers Automated Quotation (NASDAQ) появилась в США в 1971 году. Кстати, одним из ее директоров был Берни Мейдофф, в 2008 году пойманный на создании самой крупной финансовой пирамиды в истории. С начала своей деятельности она рассчитывает собственные индексы, самые известные из которых – NASDAQ Composite и NASDAQ 100. Подробную статью обо всех индексах NASDAQ читайте здесь.

① NASDAQ Composite (IXIC)

Национальная Ассоциация фондовых дилеров ежедневно публикует ценовой показатель внебиржевого рынка NASDAQ Composite (IXIC), который включает почти все обыкновенные акции, котирующиеся на фондовом рынке Nasdaq. Наряду с промышленным индексом Доу-Джонса и индексом S&P 500 (а также Wilshire 5000) он входит в тройку наиболее популярных индексов фондового рынка США. Состав NASDAQ Composite в значительной степени ориентирован на компании сектора информационных технологий, в настоящий момент в индексе чуть больше 2800 компаний (количество может сильно меняться даже за небольшой срок, как и в случае Wilshire 5000).

Nasdaq Composite это индекс, взвешенный по капитализации; его цена рассчитывается как сумма произведений цены закрытия в NASDAQ Market System и доли всех ценных бумаг в индексе. Затем используется делитель. Интересно, что хотя в IXIC почти 3000 компаний, первая ТОП-10 составляет примерно 40% общего капитала композитного индекса. Раз в квартал происходит ребалансировка. Известен так называемым ″пузырем доткомов″, вызванным стремительным взлетом и падением котировок после 2000 года.

Интересный факт. В апреле 2020 года в индексе появился новичок – компания Zoom Video Communications, положительная динамика акций которой связана с созданием актуальной в свете вирусной эпидемии программы видеосвязи.

② NASDAQ 100 (NDX)

В 1985 году биржа представила международный индекс NASDAQ 100 (NDX). В него вошли котировки 103 ценных бумаг 100 крупнейших компаний мира, которые зарегистрированы на NASDAQ. Среди них крупнейшие разработчики программного обеспечения (Microsoft), представители сферы торговли (Amazon) и телекоммуникаций (Apple). Эти 100 акций покрывают более 90% капитализации предыдущего NASDAQ Composite.

С 1998 года в списки индексов допускаются иностранные компании.

S&P 500 Equal Weight Index (SPXEW1)

Этот американский индекс на первый взгляд похож на S&P 500, но имеет интересную особенность. В си пи 500 компании в индексе взвешены по капитализации – чем она больше, тем больше ее доля в процентах. А значит, такой индекс является сильно зависимым от топовых компаний – Apple, Amazon, Microsoft и пр. Вся нижняя половина (250 компаний) в результате влияет на котировки S&P 500 лишь на 10%, что вряд ли можно считать единственно верным решением.

В S&P 500 Equal Weight Index на каждую компанию из индексной корзины приходится 0,2% (1/500) от общего веса. Иначе говоря, все компании равны в своих правах. Раз в три месяца происходит ребалансировка, все ценные бумаги приводятся к первоначальному весу: акции с отрицательной динамикой покупаются, с положительной – распродаются. Такая стратегия приводит к тому, что на длинной дистанции равновзвешенный индекс получает преимущество.

Где найти котировки индексов?

Самое простое, что можно сделать – это забить название индекса с его тикером в строку Яндекс или Гугл. Поисковик быстро выведет либо на общие информационные сайты с котировками, как investing.com, либо на сайт индексного провайдера, как spglobal.com. Часто там же можно найти состав индексов или первые ТОП-10 входящих в него компаний.

При оценке доходности американских индексов не нужно забывать, что они как правило рассчитываются без учета выплаты дивидендов – т.е. показывают только чистые котировки акций. Вариант с реинвестированием дивидендов называется индексом полной доходности (Total Return, например S&P 500 TR). Как производные котировки здесь они не приводились, но о них можно прочитать здесь.

Как инвестировать в индексы?

Индексы сегодня – это фактически компьютерная котировка, рассчитываемая провайдером. Понятно, что если индекс состоит даже из полусотни акций, то купить все по отдельности очень дорого, а следить за составом затратно по времени. Поэтому эту задачу взяли на себя инвестиционные биржевые фонды ETF, взимая минимальную комиссию всего от сотых долей процента в год.

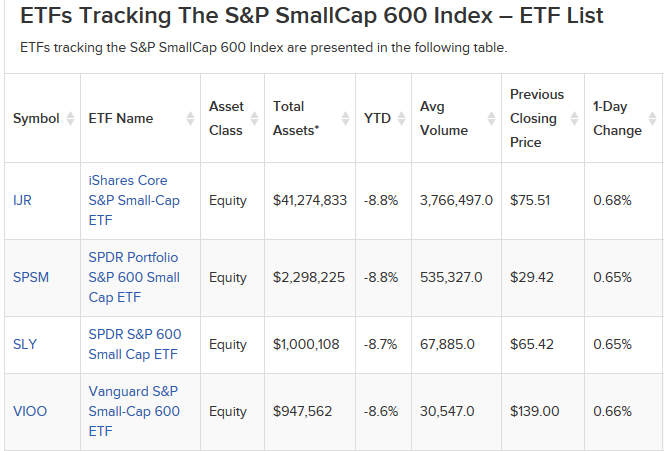

Как найти фонд, который отслеживает нужный нам индекс? Для этого можно воспользоваться ссылкой https://etfdb.com/indexes/equity/, которая сопоставляет индексы акций инвестиционным фондам. Для примера найдем там, как можно инвестировать в индекс S&P 600. Забив его в строку поиска на странице, находим на ней S&P SmallCap 600 Index и кликом на него получаем инвестиционные фонды:

Первый фонд IJR обладает наибольшей капитализацией и текущей ценой менее 100$ за пай, что доступно любому инвестору с выходом на американские биржи. Он же обладает комиссий лишь 0.07% годовых, так что является неплохим вариантом вложений в компании США с малой капитализацией при очень широкой диверсификации.

Работа с инвестициями в СберБанке — это процесс управления личными или корпоративными активами с целью получения прибыли от вложений в различные финансовые инструменты. СберБанк предлагает широкий спектр инвестиционных услуг для частных лиц, позволяя инвестировать в акции, облигации, паевые инвестиционные фонды (ПИФы), а также использовать индивидуальные инвестиционные счета (ИИС) и другие инструменты для заработка на финансовых рынках.

Работа с инвестициями в СберБанке предоставляет инвесторам множество возможностей для выбора финансовых инструментов, позволяющих максимально эффективно управлять капиталом. С помощью разнообразных сервисов, консультаций и платформ, таких как СберИнвестор, ИИС, ПИФы и робо-советники, клиенты могут выбрать удобный и выгодный способ вложения средств, соответствующий их целям и уровням риска.