Снижение доходов в сочетании с ростом цен заставляет россиян искать все больше способов экономии. В последние годы активно набирают популярность особые программы лояльности в виде кешбэка. Они примечательны тем, что бонусы суммируются с другими акциями и скидками, хотя при этом имеются отличия от обычных скидочных и бонусных программ. Обо всех видах кэшбэка в России, возможностях и подводных камнях будет рассказано в этой статье.

Что такое кешбэк и за что его начисляют?

Кешбэк – это один из видов бонусных программ, ставший популярным благодаря развитию интернет-торговли. Основное отличие кешбэка от любых других бонусов заключается в том, что его предоставляет не продавец товара или услуги, а посредник – например банк, картой которого оплачивается покупка. Или электронный кошелек, с которого списываются деньги.

Таким было начальное понимание термина. Но после того, как слово стало популярным, торговые сети в целях рекламы стали называть им и обычные бонусные карты своих магазинов. То есть сейчас кэшбэк это любые бонусы с покупок, которые можно будет потратить в следующий раз.

Условия кешбэка у разных посредников отличаются, но у большинства компаний он начисляется и может быть потрачен только в определенных магазинах-партнерах. Вторым важным критерием оценки программы лояльности является сумма, которая начисляется с каждой покупки.

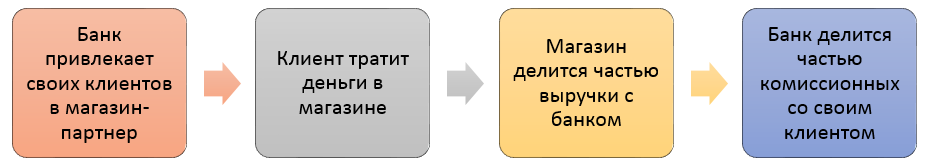

Но почему же банки и электронные кошельки предлагают своим клиентам возвращать деньги с покупок? Какую выгоду с этого имеют они? Все дело в том, что клиенты получают кешбэк только при тратах в определенных магазинах, с которыми банк сотрудничает. И чем менее известен магазин, тем большую скидку он предлагает: иногда можно встретить бонусы до 50% цены с качеством товара в виде кота в мешке.

Что происходит дальше? За привлечение клиентов банк получит комиссионные, часть которых и передаст своему клиенту. Чем больше этих партнеров у банка или электронного кошелька, тем лучше работает система скидок. Таким образом выгоду получает каждый участник:

- Клиент получает бонусы, которые помогают ему снизить расходы.

- Магазин, в котором начисляются бонусы, получает приток новых клиентов.

- Банк получает часть комиссионных и также привлекает себе новых клиентов.

Компании, которые по каким-то причинам отказываются участвовать в подобных программах и не сотрудничают с банками, теряют часть потенциальных клиентов. Например, «Сбербанк», являющийся крупнейшим банком в России, в рамках своей кэшбэк-программы сотрудничает с «Бургер Кингом» и начисляет за покупки в нем до 11% бонусов.

Прямыми конкурентами «Бургер Кинга» являются «Макдоналдс» и KFC. Их продукция очень схожа, поэтому благодаря кешбэку большое количество клиентов «Сбербанка», желающих сэкономить, пойдут именно в «Бургер Кинг», а «Макдоналдс» и KFC недополучат часть потенциальной прибыли.

Банковский кешбэк

Наиболее популярным считается кешбэк от банков, так как пластиковыми картами сейчас пользуется почти каждый россиянин. Покупатель просто приходит в магазин и оплачивает нужный товар картой, либо делает покупку в интернете. При этом цена магазина остается прежней, но покупатель получает на карту бонусы от банка, которые впоследствии может потратить на другие покупки.

1. «СберСпасибо»

«Сбербанк» – один из первых банков России, который ввел кэшбэк-программу. У него она называется «СберСпасибо». Максимальный размер бонусов равен 30% от покупки. Один бонус “Спасибо” равен одному рублю скидки. При этом не важно, где были получены бонусы: потратить их можно в любом магазине-партнере.

Дополнительно в Сбербанке можно выбрать категории, за которые начисляются повышенный процент бонусов. Количество таких категорий зависит от процента выполненных заданий от «Сбербанка»:

- Траты по картам более 5 000 р. в месяц.

- Отношения трат по картам к снятию наличных (от 50% общих трат должны приходиться на покупки)

- Наличие одного платежа через «Сбербанк Онлайн» и одного пополнения вклада ежемесячно.

В зависимости от количества выполненных заданий присуждается один из уровней: «Спасибо», «Большое спасибо», «Огромное спасибо» или «Больше, чем спасибо». Последний уровень позволяет не только выбирать максимальное количество дополнительных категорий, но и конвертировать бонусы в обычные рубли, которые затем можно снять со счета. Курс конвертации: 1 бонус равен 50 копейкам.

2. Кешбэк от «Тинькофф банка»

В отличие от «Сбербанка», в «Тинькофф» кешбэк начисляется не бонусами, а реальными деньгами. При этом 1% бонусов начисляется с абсолютно любых покупок, а у партнеров бонусы могут доходить до 30%. Однако начисление происходит не сразу после оплаты, а один раз в месяц в определенную дату, которая для каждого клиента индивидуальна.

Минимальная сумма оплаты для начисления кешбэка – 100 р. Однако происходит округление в меньшую сторону: например, при оплате покупки в 150 р. с кэшбэком в 1%, на карту вернется не полтора рубля, а только рубль.

Также существует ограничение начисления cashback в 3 000 р. в месяц по обычным покупкам и 6 000 р. по спец. предложениям. Все, что выше 3 000 р. по обычным покупкам, просто сгорает, а сумма свыше 6 000 р. по спец. предложениям переходит на следующий расчетный период.

3. CashBack от «Альфа-Банк»

Кешбек от «Альфа-Банка» начисляется по нескольким картам:

- Альфа-Карта с преимуществами

- Доходная карта с 2% бонусами на все покупки

- Яндекс.Плюс, где бонусы достигают 5-10%

- CashBack и CashBack Premium

Условия начисления премии для последних предоставлены в таблице:

| CashBack | CashBack Premium | |

| Необходимая сумма покупок для начисления бонусов | 10 000 р. в месяц | 100 000 р. в месяц |

| Кэшбэк на АЗС | 5% | 10% |

| Кэшбэк в заведениях общественного питания | 2,5% | 5% |

| Кэшбэк по остальным категориям | 0,5% | 1% |

| Максимальная сумма месячного кэшбэка | 5 000 р. | 10 000 р. |

Плюсами этих карт является бесплатное обслуживание и начисление 6% годовых на остаток по счету.

4. «Мультикарта» с кешбэком «ВТБ»

Для получения cash-back в «ВТБ» также нужно оформлять специальную карту: «Мультикарта». Она дает возможность выбрать одну из бонусных программ:

- Cash Back – 1,5% от покупок возвращается в виде бонусных рублей, которые затем можно перевести в обычные деньги.

- «Путешествия» – 1,5% от покупок возвращается бонусами «мили», которые можно потратить на билеты на самолет или поезд, туры, бронирование отелей или аренду авто.

- «Сбережения» и «Заемщик» – другие программы лояльности, не связанные с кешбэком.

За покупки у партнеров банка могут начисляться дополнительные бонусные рубли: до 15%.

5. Кэшбэк от «Газпромбанка»

«Газпромбанк» начисляет cashback только за покупки по специальной дебетовой карте – «Умная карта». Главное преимущество этой карты заключается в том, что она начисляет 10% кэшбэка по той категории, по которой в расчетном месяце было больше всего трат. На остальные категории возврат равен 1%.

В качестве альтернативного бонуса можно также выбрать бонусные «Мили», которые начисляются с каждой покупки: 4 «Мили» с каждых 100 потраченных рублей и 10 «Миль» при покупках билетов и бронировании отелей через сервис «Газпромбанк – Travel». Бонусные рубли и мили начисляются раз в месяц.

6. Cashback от «Райффайзенбанк»

У «Райффайзена» довольно широкий перечень дебетовых карт с кешбэк-программами:

| Карта | Выплачиваемые бонусы |

| Кэшбэк карта | 1,5% на все покупки (полное отсутствие каких-либо дополнительных условий для начисления) |

| #всёсразу | От 2 до 3,9% за покупки по карте |

| Gold Mastercard | 5% на АЗС |

| Buy&Fly | До 4 миль за каждые потраченные 100 р. |

| Детская карта | 5% кэшбэк на все покупки (оформляется на ребенка от 6 до 17 лет) |

| Mastercard Standard и Visa Classic | До 30% возврата у партнеров банка |

| Visa Classic Travel | 1 миля за каждые потраченные 40 р. + 1000 миль в день рождения владельца карты |

Бонусные рубли можно использовать для покупки скидочных сертификатов от партнеров банка или переводить в рубли.

7. «Халва» от «Совкомбанка»

Кредитная карта «Халва» имеет множество партнеров и начисляет 2% за покупки у любого из них (при оплате телефоном с NFC бонус возрастает до 6%). На все остальные покупки начисляется 1%. Однако есть важное условие: для получения бонусов нужно совершать от 5 покупок на общую сумму более 10 000 р. в месяц. В противном случае месячный кэшбэк сгорает.

★ Уточняйте текущие условия непосредственно у банков!

Кешбэк от МТС и Мегафон

Воспользоваться популярностью услуги захотели и крупнейшие операторы сотовой связи, такие как «МТС» и «Мегафон». При этом условия начисления бонусов у этих операторов существенно отличаются.

«МТС» начисляет до 25% кэшбэка за покупки в магазинах-партнерах через мобильное приложение от «МТС». При этом оплачивать покупки можно любым удобным способом: если совершить оплату банковской картой, то можно получить сразу двойной кэшбэк – правилами это не запрещено. Далее полученный кэшбэк можно потратить на:

- пополнение баланса привязанного телефона (не обязательно своего, можно переводить деньги родственнику и даже просто знакомому);

- оплату сервисов экосистемы «МТС»;

- покупку электроники или аксессуаров в салонах «МТС».

«Мегафон» же начисляет кэшбэк только за оплату услуг связи по тарифам линейки «Включайся!». Потратить заработанные баллы можно только на оплату связи, других услуг оператора или в его точках продаж смартфонов и других гаджетов. Однако привлекательной является сумма начисляемых бонусов. Она зависит от длительности использования сим-карты от «Мегафона»:

- менее 3 месяцев – 10%;

- 3–6 месяцев – 15%;

- 6–12 месяцев – 20%;

- 1–2 года – 25%;

- более 2 лет – 30%.

? Важно! Кэшбэк от «Мегафона» сгорает спустя год после начисления!

Туристический кэшбэк

В 2020 году Федеральное агентство по туризму запустило программу для развития туризма внутри России. До 5 декабря 2020 года россияне могут зарегистрировать свою банковскую карту «Мир» на сайте мирпутешествий.рф, оплатить ею тур по России и получить назад 20% от стоимости поездки. Дополнительные условия программы:

- максимальный кэшбэк – 20 000 р.;

- минимальный срок проживания – 2 ночи;

- вернуться с поездки необходимо до 10 января 2021 года;

- в программе участвуют только официально зарегистрированные отели, туроператоры и санатории.

Согласно сообщению поддержки сайта, в будущем возможно продление или повторение акции. За новостями можно следить как по ссылке выше, так и на сайте Ростуризма: https://tourism.gov.ru

Дополнительные сервисы

Подобные программы есть и у электронных кошельков: например, «Яндекс.Деньги» (после ребрендинга – «ЮMoney») дают кешбэк 0,5% на все покупки и 20% на покупки у партнеров. Он начисляется баллами, которые можно потратить на другие покупки или оплату интернета, телефонной связи. За покупки в нескольких партнерских магазинах предлагает возврат денег и Webmoney – максимальное предложение на данный момент 20% скидки. Начисляется она за заказы, сделанные с bonus.webmoney.ru и оплаченные с WMZ / WMR-кошельков.

Примером cashback отдельных магазинов может служить «Ашан-кэшбэк». Бонусы начисляются только за покупки в магазинах их сети, и тратятся только там же. Для участия в программе лояльности нужно скачать их мобильное приложение и предоставлять на кассе персональный QR-код. Подобные бонусные программы есть также у магазинов O’STIN, «Спортмастер», «М.Видео» и многих других. У большинства из них требуется оформить бонусную карту или виртуальный счет, привязанный к номеру телефона.

Кэшбэк-порталы

Отдельного внимания заслуживают кэшбэк-порталы – специальные сайты или мобильные приложения, которые выступают посредником между покупателем и магазином. Эти сайты работают по похожему принципу, что и кэшбэк-программа в «МТС»:

- Регистрируемся на портале и находим нужный нам магазин;

- Оплачиваем покупку любым удобным способом, который доступен (карта банка, эл. кошелек);

- Портал получает от магазина комиссионные за привлечение покупателя и делится частью с нами

Но главным отличием таких сайтов является то, что они позволяют монетизировать бонусы и выводить их на банковскую карту или электронный кошелек. То есть пользователи сервиса получают реальные деньги, которые можно вывести и даже снять в виде наличных. Примерами таких порталов являются сайты cashback.ru (765 магазинов), cash4brands.ru (1200), letyshops.com (2820) и kopikot.ru (1169).

Таким образом, речь фактически идет о возможности двойного кешбека: сайты выше дают бонусы при переходе в магазин по реферальной ссылке, банки – при оплате их картой (если сотрудничают с выбранными на сайте магазинами). Аналогично при оплате с электронного кошелька. Во многих случаях этот способ может оказаться самым выгодным для покупателя.

Подводные камни

Понятно, что во всех сферах, связанных с деньгами, можно ожидать если не прямого обмана, то наличие подводных камней. Кешбэк не исключение, и многие камни уже понятны из описания выше. Например:

- Бонусы начисляются только после траты определенной суммы. Вы рассчитываете на возврат с 90 000 рублей, но затем узнаете, что нужно было потратить не менее 100 000;

- Похожая ситуация – верхнее ограничение по бонусам или сумме в рублях. Вы потратили очень много, но получили не прописанный процент, а лишь максимальную сумму по верхнему лимиту;

- Бонусы через определенное время могут “сгорать” или аннулироваться, если вы допустили просрочку по кредиту;

- Иногда банки предоставляют хороший кешбек только в первые месяцы владения картой, а потом резко снижают;

- Партнеры могут пропадать. Вы зарегистрировались на одном из порталов под определенный магазин – а через некоторое время он исчез из списка;

- Кешбэк может округляться в меньшую сторону, как в случае Тинькофф-банка

Кроме того, один банк может предложить карту с огромным кешбэком и довольно дорогим обслуживанием, а второй – карту со средними бонусами, но неплохим процентом на остаток и льготными условиями ведения счета. Понятно, что первая цифра делается максимально броской, а вторая скорее всего будет написана внизу мелким шрифтом.

Однако и граждане пытаются перехитрить банки. Для этого некоторые совершают покупку, после чего сразу оформляют возврат наличными средствами, чтобы банк не узнал об отмене. Для этого говорят, например, что карта утеряна или по ней совершены подозрительные операции – так что счет заморожен.

Кроме того, при оформлении банковской карты стоит иметь в виду, что на некоторые операции кэшбэк не начисляется в принципе. Например, вряд ли удастся получить бонусы за следующие действия:

- банковские переводы (если продавец просит перевести деньги на его банковскую карту онлайн, то кэшбэка покупатель не получит);

- валютные операции и покупка ценных бумаг;

- платежи в букмекерских конторах, покупка лотерейных билетов и любые другие платежи, связанные с азартными играми;

- оплата коммунальных услуг

А при взаимодействии с кэшбэк-порталами нужно обращать внимание на минимальную сумму вывода. Многие сервисы позволяют вывести деньги только при достижении определенной суммы, например, 100, 500 или 1000 рублей. В недобросовестных сервисах суммы могут быть очень большими с расчетом на то, что пользователи не накопят нужное количество бонусов и компания сможет присвоить себе всю сумму комиссионных.

Работа с инвестициями в СберБанке — это процесс управления личными или корпоративными активами с целью получения прибыли от вложений в различные финансовые инструменты. СберБанк предлагает широкий спектр инвестиционных услуг для частных лиц, позволяя инвестировать в акции, облигации, паевые инвестиционные фонды (ПИФы), а также использовать индивидуальные инвестиционные счета (ИИС) и другие инструменты для заработка на финансовых рынках.

Работа с инвестициями в СберБанке предоставляет инвесторам множество возможностей для выбора финансовых инструментов, позволяющих максимально эффективно управлять капиталом. С помощью разнообразных сервисов, консультаций и платформ, таких как СберИнвестор, ИИС, ПИФы и робо-советники, клиенты могут выбрать удобный и выгодный способ вложения средств, соответствующий их целям и уровням риска.