В золото можно инвестировать различными способами. Нужно ли вообще это делать, а также полный обзор вариантов инвестиций читайте здесь. Но среди всех возможностей прямая покупка золота на Московской бирже, пожалуй, наименее известна. Остановимся на ней подробнее и проверим, действительно ли она настолько выгодна, что может считаться лучшим методом владения золотом.

Как купить золото на Мосбирже?

Торги драг. металлами на площадке Московской биржи начались в декабре 2019 года (ст. 3 ФЗ № 39). Для покупки актива необходимо открыть брокерский счет, положить на него денежные средства и освоить работу биржевого терминала. В России стандартом является QUIK, хотя есть и другие варианты.

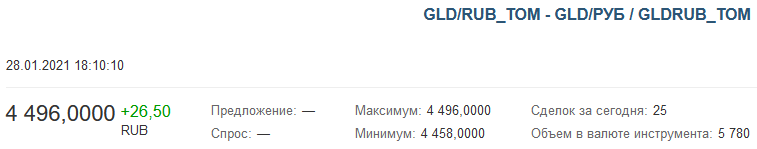

Контракты на покупку/продажу золота имеют тикер GLD/RUB. Исполнение сделок осуществляется со сроком «завтра» (TOM). Торги ведутся с 10:00 до 23:50. Обязательства, срок по которым уже наступил, исполняются до 20:00.

На самой Мосбирже график цены золота указан из расчета на 1 грамм металла. Как видно, дневных сделок не очень много, но тем не менее они обеспечивают рабочую ликвидность.

Основные условия купли-продажи золота на Мосбирже:

- один лот = 10 грамм (по действующим ценам — порядка 50 000 руб.);

- комиссия за хранение — отсутствует;

- можно совершать сделки с минимальным спредом;

- цена соответствует биржевой на главных биржах мира

К сопутствующим расходам относится уплата комиссии бирже и брокеру за совершение операций. Размер комиссионных варьируется от сотых до десятых долей процента от сделки.

Покупка в QUIK:

Для покупки вводим в строку поиска GLD/RUB и получаем два варианта: TOD и TOM. Они показывают, когда вы получите купленный актив на свой счет: в первом варианте он зачисляется сегодня (TODAY) после клиринга в 17.00 МСК, во втором завтра (TOMORROW). Другими словами, первом случае золото торгуется в режиме Т+0, а во втором T+1. Однако рыночная ликвидность есть только для GLD/RUB_TOM (режим TOD предназначен для внесистемных сделок).

Другой вариант покупки доступен при помощи мобильного терминала:

Как видно, спред минимален и при цене грамма золота больше 4 тысяч рублей составляет менее 4 рублей, т.е. менее 0.1%. Однако помним, что минимальная цена покупки 10 грамм, т.е. приведенную цену нужно умножить на 10. Максимальный размер заявки составляет 3 тонны.

В качестве конкретного примера рассмотрим условия покупки золота от брокера Открытие. Ежемесячная оплата услуг депозитария составляет 175 руб. при сделках с ценными бумагами, однако золото не ценная бумага. Если таких операций не было и совершались только сделки с золотом, платеж за депозитарий будет нулевым. Комиссионные составляют 0,015% от оборота.

Преимущества биржевой покупки золота

- Цена металла соответствует мировым биржам, в частности Лондонской бирже металлов;

- Разница между рыночным предложением на покупку и продажу минимальна и не идет в сравнение с российскими банками;

- Нулевые комиссии за хранение и управление активом, а также отсутствие НДС при покупке GLD/RUB;

- Возможность создания общего брокерского счета для сделок с золотом и другими финансовыми инструментами;

- У таких сделок нет срока исполнения и необходимости обеспечения, как у «золотых» фьючерсных контрактов;

- Удобство для спекулянтов: проведение сделок без покрытия (шорт золота).

Недостатки биржевой покупки золота

- Доступ к торговле золотом через биржу предоставляют не все брокеры. Такая возможность есть у Открытие, АК БАРС Финанс, КИТ Финанс, ИК Риком Траст, ITI Capital;

- Высокая цена 1 лота — в данный момент недалеко от 50 000 руб. Возможно, в будущем лот будет сокращен до 1 грамма, но пока имеем то, что есть;

- Биржевые активы GLD/RUB не учитывается в депозитарии. Иными словами: банкротство брокера может повлечь за собой потерю купленного на бирже золота;

- Обязанность по уплате НДФЛ и декларированию доходов.

Еще пару примечаний. Золото, торгующееся на биржах, относится к категории «иного имущества» (п. 2 ст. 130 ГК РФ). Сделки по продаже данного актива на общую сумму более 250 тысяч рублей облагаются налогом по ставке 13%. Однако инвесторы, более 3-х лет владеющие имуществом из этой категории, освобождаются от уплаты НДФЛ (п. 17.1 ст. 217 НК РФ).

На спотовом рынке есть услуга по поставке золота покупателю. Слитки имеют стандартный вес от 1 кг, при их приобретении необходимо уплатить НДС в размере 20%. Известно, что Минфин планирует отменить НДС на золото в 2022 году в связи с введением новой маркировки.

Сравнение с другими способами:

1. ОМС

Для начала вспомним про ОМС – обезличенный металлический счет (аналог депозитного счета, где инвестор покупает виртуальное количество металла). Банки не взимают комиссию за ведение ОМС, но при этом:

- Драг. металлы не включаются в систему государственного страхования вкладов (ФЗ № 177);

- Внутренний банковский курс очень невыгоден;

- Продажа золота на ОМС возможна только в том банке, где был открыт счет. Если другой банк предлагает более выгодные котировки, продать ОМС через него будет невозможно.

Насколько невыгоден курс у банков? Посмотрим на котировки Сбербанка:

Можно считать, что Сбербанк включает в спред надбавку за надежность, но в среднем разница курсов в кредитных учреждениях РФ составляет 5-10%. На короткой дистанции потери просто громадны.

2. ПИФы

Паевые фонды на золото, которые имеют необходимый для анализа срок существования в несколько лет, также имеют заметные комиссии за управление. Например, у ПИФ Сбербанк золото она составляет 1.65% годовых, плюс возможны скидки и надбавки при сделках с паями. Инвестирует в биржевой фонд PowerShares DB Gold Fund. А вот у аналогичного фонда Райффайзен комиссия за управление и вовсе 3.6% годовых: при этом 90% фонда составляют два американских ETF в примерно равных долях.

В настоящее время на рынке появляются БПИФ на золото с комиссиями не более 1%, например от компании Тинькофф или ВТБ Капитал. Но срок их жизни еще очень мал, так что сравнение доходности с другими инструментами делать пока рано.

3. ETF

Биржевые фонды являются одним из лучших инвестиционных инструментов. В частности, на Мосбирже уже несколько лет обращается биржевой фонд компании FinEX (FXGD) с комиссией 0.45% годовых. На зарубежных биржах США и Европы ситуация гораздо лучше: фонды имеют значительно большую капитализацию, чем российский, и еще более низкие комиссии за управление. Например, фонд iShares Physical Gold ETC, торгующийся на биржах Лондона и Штутгарта, имеет капитализацию более 10 млрд. фунтов и комиссию 0.15% годовых при текущей цене пая около 36 долларов (∼ 2700 руб.)

Сведем все российские варианты в таблицу:

Видно, что в первую очередь паевые фонды заметно уступают рыночной цене из-за высоких комиссий и низкого качества отслеживания – у аутсайдеров отрыв (потери инвестора) составил порядка 5-6% годовых, что огромный результат на сегодняшнем рынке.

У фонда FXGD результат и точность отслеживания заметно лучше, хотя фонд тем не менее отстал от рынка примерно на 1% в год. Обыгрывание самой биржевой ценой котировок ЦБ нужно приписать расхождению спреда внутри дня.

Напоследок сравним FXGD с ОМС, который в таблице не представлен. Возьмем средний банковский спред 6% и пренебрежем комиссиями за сделку с фондом FXGD, оставив лишь сборы за управление (0.45%). В этом случае ОМС начнет быть выгоднее биржевого фонда FinEX через 6 / 0.45 = 13.33 года.

Выводы

Покупка золота на Мосбирже выглядит интересным инвестиционным вариантом с низким спредом и отсутствием комиссий за хранение металла. Кроме того, после трех лет владения золотом можно не платить налог на прибыль. Но есть и недостатки: зависимость от брокера, довольно высокая минимальная цена покупки (почти 50 тыс. рублей против актуальных 2 700 руб. за 1 пай фонда IGLN), брокер не будет налоговым агентом. Поэтому как БПИФ, так и зарубежные ETF на физ. золото с низкими комиссиями имеют свои плюсы и по-прежнему являются достойными альтернативами приобретению золота непосредственно на Московской бирже.

Работа с инвестициями в СберБанке — это процесс управления личными или корпоративными активами с целью получения прибыли от вложений в различные финансовые инструменты. СберБанк предлагает широкий спектр инвестиционных услуг для частных лиц, позволяя инвестировать в акции, облигации, паевые инвестиционные фонды (ПИФы), а также использовать индивидуальные инвестиционные счета (ИИС) и другие инструменты для заработка на финансовых рынках.

Работа с инвестициями в СберБанке предоставляет инвесторам множество возможностей для выбора финансовых инструментов, позволяющих максимально эффективно управлять капиталом. С помощью разнообразных сервисов, консультаций и платформ, таких как СберИнвестор, ИИС, ПИФы и робо-советники, клиенты могут выбрать удобный и выгодный способ вложения средств, соответствующий их целям и уровням риска.