Акционеры являются фактическими владельцами компаний, выбравших организационно-правовую форму акционерного общества. Однако у крупных корпораций может быть миллион владельцев, и у каждого из них есть право голоса на собрании акционеров. Каким же образом ведется учет всех этих людей? Что такое реестр акционеров, как он появился и что означает его закрытие? Кто должен заниматься ведением реестра по законам России и США?

Как появились реестры акционеров?

Изначально все акции выпускались в виде бумажных документов, которые в процессе торговли переходили от одного владельца к другому. Подтверждением владения акцией являлся сам документ. Но после появления мошенников, пытавшихся подделать эти ценные бумаги, возникла потребность в реестре акционеров – информационной базе, хранящей информацию о каждом владельце акции конкретной компании. Обязанность вести реестр держателей акций лежала на плечах самого эмитента, и в крупных корпорациях учетом акционеров занимались целые отделы. После каждого торгового дня биржа передавала компаниям сведения о переходе прав собственности на их акции.

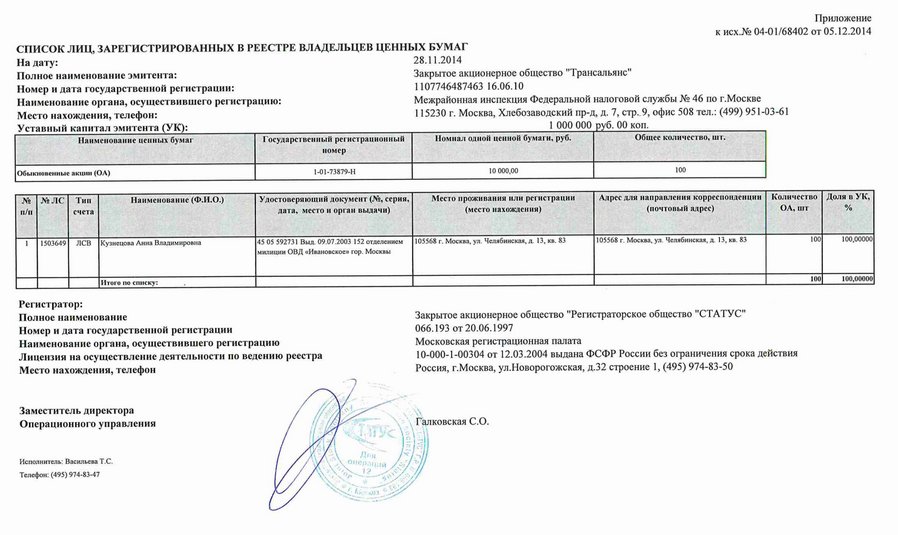

Развитие электронных технологий, конечно, заметно облегчило процесс ведения реестра акционеров. После того, как торговля акциями также перешла на электронную платформу, учет акционеров стал автоматизированным процессом. Сейчас реестры АО представляют из себя современные дата-центры с ежедневно обновляющейся информацией о каждом акционере. Реестр акционеров должен содержать не только ФИО инвестора с количеством его акций, но и более подробную информацию: дата приобретения акции, реквизиты брокера-посредника и биржи, на которой были приобретены бумаги, реквизиты для выплаты дивидендов, прописка или юридический адрес владельца и многое другое.

Таким образом, реестры акционеров обладают следующими свойствами:

- представляют собой базу данных;

- содержат информацию о владельцах акций, эмитенте и самих ценных бумагах;

- обновляются после каждой торговой сессии (в случае непубличного общества – после каждой сделки с акциями);

- необходимы для учета лиц, имеющих долю в акционерном обществе и право на получение дивидендов или части имущества после ликвидации организации;

- должны вестись специализированными компаниями-регистраторами, имеющими соответствующую лицензию ЦБ РФ.

Реестр акционеров и порядок его ведения

Когда компания самостоятельно вела реестр акций, вероятность технических ошибок была высока даже после автоматизации процесса. Страдали из-за этого обычные инвесторы, что, конечно, не устраивало ни их, ни государственные регуляторы. Помимо этого существовал риск, что компания будет намеренно искажать данные реестра в мошеннических целях.

Самым эффективным способом решения проблемы посчитали создание специальных компаний, которые будут заниматься лишь ведением реестра – реестродержателей (в России их также называют регистраторами). И действительно, решение сработало. При этом вероятность мошенничества с реестрами была сведена к минимуму, так как регистраторы жестко регулируются и сильно ограничены в своих функциях, ведущих к злоупотреблениям.

С 2013 года в России учет реестра акционеров общества должен осуществляться только лицензированными регистраторами – это правило было введено нормой №142-ФЗ. При этом распространяется она как на публичные, так и на закрытые акционерные общества. Ранее законодательство позволяло компаниям, имеющим менее 50 акционеров, вести реестр самостоятельно.

Сейчас же передавать ведение списка акционеров в регистраторы должно любое акционерное общество. За нарушение этих правил назначается наказание по ч. 2 ст. 15.22 КоАП РФ: на юридических лиц – от 700 000 до 1 млн. рублей штрафа. Обязанность контроля за соблюдением законодательства регистраторами и акционерными обществами лежит на Центральном Банке РФ. Он же выдает и отзывает лицензии на ведение регистраторской деятельности.

В США ведением реестров акционеров занимаются трансфер-агенты. Это те же держатели реестров, в роли которых могут выступать и неспециализированные организации: например, банки. Их деятельность регулируется Комиссией по ценным бумагам (SEC). В различных штатах законодательство может отличаться, но в самом государстве нет запрета на самостоятельное ведение реестра – поэтому небольшие компании к услугам трансферных агентств зачастую не прибегают.

Регистраторы и депозитарии

По схеме своей работы регистраторы схожи с депозитариями, так как обе структуры занимаются учетом ценных бумаг. Однако депозитарии учитывают ценные бумаги разных компаний, принадлежащих одному инвестору: например, Иванов И. И. владеет 10 акциями ПАО «Газпром» и 50 акциями ПАО «Сбербанк России».

Регистраторы же ведут реестр всех акционеров какой-то конкретной компании: например, акции ПАО «Сбербанк России» принадлежат Иванову И.И. в количестве 50 штук, Петрову П. П. в количестве 90 штук и так далее. При этом депозитарии ведут учет всех ценных бумаг инвестора, а в реестр акционеров вносится информация только о владельцах акций.

По своему предназначению депозитарии и регистраторы также отличаются: депозитарии необходимы для обеспечения сохранности данных об имеющихся у инвесторов ценных бумагах, а реестр держателей акций нужен самой компании для учета своих владельцев

Информация из реестра требуется при проведении собраний акционеров, при ликвидации организации или при выплате дивидендов. При закрытии реестра акционеров сведения о лицах, имеющих право на получение дивидендов, составляются именно регистратором, после чего информация передается эмитенту. Также с помощью реестра акций отслеживается сохранение баланса ценных бумаг: в любой момент времени их количество должно равняться реальной сумме выпуска. Если в процессе обращения бумаг на бирже возникла какая-либо ошибка, нарушившая баланс, то обязанность выявить и исправить эту ошибку лежит на регистраторе.

Информация об изменении владельцев ценных бумаг поступает реестродержателям в конце каждого торгового дня, проходя через «Национальный расчётный депозитарий». При этом акции одной компании не имеют уникальных идентификационных номеров внутри реестра, поэтому и сведений о передаче от одного лица другому у регистратора нет. Ведется лишь количественный учет акций с записями об их владельцах.

Если же изменения происходят в структуре владельцев компании, бумаги которой не обращаются на бирже (акции внебиржевого рынка какого-нибудь Арзамасского завода), то сделка купли-продажи акции должна сопровождаться составлением специального документа – передаточного распоряжения. Его заполняет продавец, после чего он может передать его покупателю или напрямую держателю реестра акционеров. Передача всех прав происходит только после того, как регистратор получает этот документ и делает на его основе соответствующие записи в реестре.

Регистраторы крупнейших компаний

Российские компании-эмитенты ценных бумаг имеют право самостоятельно выбирать компанию-регистратор, а американские компании – трансферного агента. В России работает 31 лицензированный Центробанком регистратор, а в США насчитывается несколько сотен официальных трансфер-агентов. Полный список российских регистраторов и данные о них можно найти на сайте Центрального банка РФ.

Крупнейшие регистраторы в России и их клиенты:

| Регистратор | Крупные клиенты |

| «Статус» | «ФСК ЕЭС», «Россети», «Сбербанк России», «ММК» |

| «Р.О.С.Т.» | «ТГК-11», «ТГК-14» и другие энергетические компании |

| «СР-ДРАГа» (Специализированный регистратор – держатель реестра акционеров газовой промышленности) | «Газпром», «Газпром нефть», «СИБУР Холдинг», «Мосэнерго», «Газпромбанк», «ТГК-1», «ОГК-2» |

| АО «Реестр» | АФК «Система», «МГТС» |

| «Реестр-РН» | «Роснефть», «Башнефть», «ИСКЧ» |

| «ВТБ Регистратор» | «ВТБ», «АЛРОСА», «РусГидро», ПАО “Интер РАО” |

Например, регистраторское общество «Статус» ведет реестр акционеров ПАО «Сбербанк России», в котором записаны владельцы всех 21 586,948 млн обыкновенных и 1 млрд. привилегированных акций, в том числе акции, принадлежащие Правительству РФ. У одного акционерного общества не может быть одновременно более одного регистратора. У реестродержателей же, наоборот, количество клиентов обычно составляет несколько тысяч компаний.

В США самым большим трансферным агентом является компания Computershare. Ей принадлежит около 40% рынка, а среди клиентов множество крупнейших IT-компаний, например, Microsoft и Apple. Второе место занимает American Stock Transfer & Trust – около 25% рынка. Другие крупные трансферные агенты: Continental Stock Transfer & Trust, Wells Fargo Bank и Broadridge Corporate Issuer Solutions.

Что означает закрытие реестра акционеров?

В новостях, связанных с фондовым рынком, а также в информационных сводках об акциях различных компаний часто звучит фраза «закрытие реестра акционеров». Что же это значит?

Дело в том, что самой компании информация из реестра нужна нечасто, и в обычные дни эти данные она у регистратора не требует. Но существуют определенные даты, когда реестр АО проверяется для определения списка людей, которым будут выплачены дивиденды. День, в который происходит эта фиксация, и называется датой закрытия реестра или датой отсечки (фиксации реестра). Фактические выплаты акционерам происходят через 3-4 недели.

Все, кто купили акции за два дня до отсечки, получат деньги по ближайшей дивидендной выплате. Два дня возникают из-за режима T+2, о котором читайте здесь. При этом не важно, сколько составляет срок владения акциями: равные выплаты получат и те, кто купил акцию за два дня до закрытия реестра, и те, кто владеет ей много лет. После дня закрытия реестра акционеров акцию можно продать и все равно получить дивиденды.

Выписка из реестра акционеров: для чего и как ее взять

Несмотря на то, что регистраторы заключают договоры с эмитентами ценных бумаг, обращаться к ним могут и акционеры – в основном для получения выписки из реестра акционеров. Подобная выписка наравне с документами, предоставленными депозитариями, может выступать официальным подтверждением права собственности на ценную бумагу.

Например, реестродержатель «Р.О.С.Т.» предоставляет справки о движении ценных бумаг по лицевому счету зарегистрированного пользователя по цене 100 рублей за одну запись (но не менее 500 рублей) или справки о дивидендах по 200 рублей за каждый период выплаты. В АО «Реестр» выписки по лицевому счету стоят 135 рублей в электронном и 270 рублей в бумажном виде. «ВТБ Регистратор» за выписки по лицевому счету также требует от 135 до 270 рублей.

Чтобы получить подобные справки, акционерам необходимо открыть у реестродержателя персональный лицевой счет – за это также может взиматься плата. Обычным инвесторам выгоднее и удобнее взаимодействовать не с регистраторами, а с депозитариями, так как в таком случае можно запросить справку и получить информацию обо всех приобретенных ценных бумагах.

Работа с инвестициями в СберБанке — это процесс управления личными или корпоративными активами с целью получения прибыли от вложений в различные финансовые инструменты. СберБанк предлагает широкий спектр инвестиционных услуг для частных лиц, позволяя инвестировать в акции, облигации, паевые инвестиционные фонды (ПИФы), а также использовать индивидуальные инвестиционные счета (ИИС) и другие инструменты для заработка на финансовых рынках.

Работа с инвестициями в СберБанке предоставляет инвесторам множество возможностей для выбора финансовых инструментов, позволяющих максимально эффективно управлять капиталом. С помощью разнообразных сервисов, консультаций и платформ, таких как СберИнвестор, ИИС, ПИФы и робо-советники, клиенты могут выбрать удобный и выгодный способ вложения средств, соответствующий их целям и уровням риска.